现在工资水平提高了,年薪20~30万元对一些高级管理人员来说也并不难实现。在这些高收入的人群中,一般年龄都在40岁左右,大多身体健康,正值事业的巅峰时期。从家庭角度来看,这样的家庭一般都比较殷实,手里存钱比较多,车房基本齐全。比如下面这个案例。

顾勇今年40岁,就职于一家广告公司的业务经理年收入25万元。妻子郭佳今年35岁,在一家国有公司任文职人员,年薪3万元。父母现已退休每月领取的退休工资维持老两口的生活略有节余,且享受公费医疗。儿子顾波波今年9岁读小学三年级。顾勇单位有小车暂无家庭购车需求,业余爱好是钱币收藏和投资,对证券市场有一定研究。顾雍妻子在房改中已购买了住房,前一时期搞装修,投入大部分资金,现已没有什么积蓄。岳父、岳母年近60岁,常湖北住农村靠顾勇一家提供生活费用,目前身体健康。关于家庭的理财与规划顾勇有如下安排(见表)。

通过以上案例,我们可以根据顾勇先生家庭的资产和收入状况以及家庭所处的阶段,将顾勇先生的家庭理财组合应划分为三个单元。

第一部分:日常消费。

由于顾勇先生所处的社会地位及经济收入状况,日常生活的费用标准应比一般城市家庭略高,支出约占家庭年收入的16.8%。这是比较合理的支出。

第二部分:教育投资

当今世界已进入知识经济时代,对子女教育的投资可谓“种瓜得瓜,种豆得豆”。在中年家庭投资中子女教育投资是最为紧迫、最为现实、最不可或缺的投资。顾勇购买少儿两全保险,可以保证儿子的教育基金充沛。儿子18周岁时可领约3.8万元,19至21岁期间每年可领约2万元这笔款项用于支付儿子的大学各项费用。到儿子22岁时还能领到约4万元可作为儿子的创业资金。

第三部分:紧急备用金

与家庭现实状况相适应的家庭紧急备用金是每个家庭都不可以缺少的。但是这笔钱留多了会影响资金的运用效益留少了又达不到避险的目的甚至有可肩毋巴家庭经济搞得一团糟。顾勇夫妇各有父母,年龄尚不太老,身子骨也还硬阴。但随着双方父母年龄的增大,不可预料的事随时有可能发生,特别是疾病的发生。因此,顾勇先生每年都安排3万元作为家庭紧急各用金,并将5万元作为一个常数,以定活两便存款形式存入银行,以应对寸家庭中可能出现的紧急事清。每年紧急各用金剩余的钱,可作为家庭生活的调剂,即作为家庭计划外支出不足的弥补。当备用金中剩余资金超出一定范围时超出部分可进入风险投资。

第四部分:保险和意外保障

夫妻双方购买的重大疾病保险,能够保证在疾病发生时得到保证,这是很必要的,特别轰织寸年近中年的人来说。另外,顾勇先生因工作性质决定工作的流动性较强,搭乘飞机、火车、轮船、汽车等交通工具的频率较高,所以一份几百块钱的意外保险就育赓庆得几十万元的人身意外伤害保险保障。

第五部分:外汇与黄金投资

由于顾勇先生已步入中年,投资应趋于中、低风险的品种,因此在证券投资方面应在基金方面多投入一些,股票投资要少一些。每年2万元投资黄金或投资由中国人民银行一年一度发行的熊猫投资金币;2万元兑换成美元以定期存款形式存入银行都是旧咬合理的投资方式。上述投资可至女儿25周岁时截止。这种由美元与黄金构成的风险对冲什么样的变化,它现实的购买力即货币价值者刚容呈现较为稳定的状态。

责任编辑:

一、年收入50万的人,怎么买理财保险?

1、理财保险分类:

①分红保险:享有一定保险保障的基础上,获得保险公司的一部分经营成果。

②万能保险:万能保险获得收益的方式与分红保险相似,但是在保费缴纳方面比分红保险更加灵活。

③投资连结险:投资连结保险是保险保障与投资储蓄相结合的保险形式。”

2、购买理财保险应注意:

①基础的健康保障(重疾险+医疗险+寿险)配备齐全的情况下买,没有健康,再多的财富都是0。

②按需购买,每年的保费在年收入的10%范围就好,这样才不会影响到生活质量。50万*10%=50000万,5万块钱扣除1万左右买健康保险,3-4万买理财足够了。

二、平安高端理财4.6%-6.6%收益靠谱吗?

1、平安新卓越是一款纯理财的产品,不含保障,如果你的基础健康保障齐全的情况下是可以考虑,官方消息,平安新卓越的收益区间确实在3.3%-7%之间,纯理财产品一向都比保障型的保险产品要高。(如果您对“平安新卓越”感兴趣,想要了解更多,可以“在本页面联系方式”,会有客服免费为您服务!)

2、如果您的基础健康保险不齐全的情况下,您可以考虑平安的另外一款产品:平安御享金瑞年金险保险2022,是今年的开门红新品。平安御享金瑞5大亮点如下:

(1)特别生存保险金送惊喜:合同生效的第5-7年,被保人仍生存,给付60%已交保费。

(2)满期生存保险金给付高:合同到期仍生存,给付100%基本保额。

(3)交费期短回本快0风险:只要交3年保费,8年满期回本快,增值时间早。

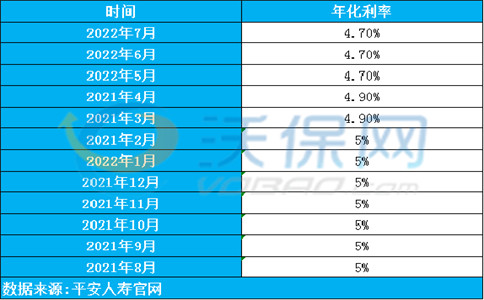

(4)本息二次增值收益翻倍:生存保险金不急用,可不领出来,放在聚财宝万能账户享受二次增值,平安聚财宝的历史结算利率有68个月高达5%左右,收益稳健安全。而且聚财宝是可以保至终身的,意味着您投资的保费可以终身增值,期间有需要还可以领取出来用,且合同继续有效。相当于交费3年,保障终身收益,还是很划算的。

(5)收益率与人生保障共享:聚财宝账户除了提供收益,还提供人生安全保障,若被保人在保险期间内身故,按MAX(身故当时的保单账户价值/基本保险金额乘以对应的比例)给付保险金。对应比例最低100%,最高160%

若被保人初次确诊合同约定的40种轻度疾病或20种中症疾病,也会按约定理赔,最高不超过200万元。所以,如果您缺少基础保障,又想购买理财产品,那么平安御享金瑞年金险保险2022是非常适合您了,既有高达5%的收益,又有提供意外和疾病保障,挺齐全的。

点击了解:2023款重疾 险、保障全面

点击了解:个人意外 险、家庭版意外 险

点击了解:2023排名前三甲的百万医疗 险

如果您上述保险产品感兴趣,可以点击“立即咨询、免费获取方案”,客服免费提供咨询服务。

目前从陶先生的投资渠道来看,大部分资金以活期储蓄的方式留存在银行,虽然能带来稳定的投资收益,但收益偏低,不能有效抵御通货膨胀带来的贬值风险。

陶先生今年28岁,就职于成都一家国有企业,税后月薪2000元。妻子在成都郊县工作,是高中语文老师,税后月薪1800元左右。两人年终奖约合4000元。无外债无住房,活期存款14万元。2007年初,在朋友的推荐下,开始尝试投资基金,先后购买了5000元华夏成长,5000元鹏华动力增长,2000元博时第三产业,2000元国投瑞银核心,2000元上投内需动力。家庭每月生活杂费支出合计650元,老婆每月购物300元,每年过节送礼4000元左右。双方父母身体健康,均有社保,以后养老不存在任何问题,能自给自足并每年结余2万元左右。

由于妻子年龄已经不小(28岁),陶先生家里准备明年就要baby,同时计划未来两年内在成都郊县购置一套房产,约合15万元。陶先生现在比较发愁的是,baby出生后如何进行长远的投资,储备他以后的上学、留学等费用,同时又不影响家庭的生活品质。

A 财务状况分析

陶先生和妻子的工作都非常稳定,家庭收入预计在未来几年不会有太大的变动,属于典型的工薪阶层。目前正处于家庭形成期,这一时期是家庭的主要消费期,为了提高家庭的生活质量,家庭往往有很多大额的家庭建设支出计划,如购房、装修、购买一些高档用品等。家庭未来负担预计较重,而同时可积累的资产有限,家庭需要追求较高的收入成长率。但此时尚属年轻,风险承受能力较强,可以适当进行投资,以期在尽可能降低家庭财务风险的基础上,稳步积累家庭财富。

从陶先生家庭的年度收支情况可以看到,年家庭收入49600元,年开支较少,每年在15400元左右。年结余占年总收入的69%,可以看出家庭的储蓄能力相当强,家庭的开支计划和预算能力很强,远远超过了标准值40%。

从家庭资产负债情况来看,银行存款14万元,开放式基金16800元(成本),此外没有任何资产和负债。可以看出家庭活期存款较多,闲置资金丰富,占到家庭总资产的90%,而闲置资金的再增值能力却很差,投资资产比例不足。

B 理财规划建议

目前从陶先生的投资渠道来看,大部分资金以活期储蓄的方式留存在银行,虽然能带来稳定的投资收益,但收益偏低,不能有效抵御通货膨胀带来的贬值风险。由于在今、后两年内,家庭都会面临较大的生活目标支出,陶先生可以将部分活期储蓄投入于灵活多变的开放式基金市场,增持开放式基金,构建合理的基金投资组合,间接进入股票市场。

陶先生不到2万元的资金,配置的基金品种达到了6只,投资太过分散。此外,陶先生投资的这6只基金,全部是股票型基金,风险太过集中,一般来说,在进行基金投资时,不要一味偏好购买同一类型的基金产品,可以考虑组合持有不同类型的基金产品,分散风险,同时根据家庭风险承受能力和偏好适当进行调整,制订合理的基金投资组合比例。建议陶先生根据自己的实际情况选择2-4家基金公司旗下的3到4只不同投资风格的基金产品进行投资,这也是常说的"不要将鸡蛋放在同一个篮子里"的道理。

陶先生在给到基金投资数据时,未对前期基金投资情况做一个有效的统计和评估,我们为陶先生制作了基金投资一览表,该表能有效反映目前陶先生基金投资盈亏情况。见表:

目前陶先生家庭所有的开放式基金投资中,不到半年,投资总回报率达到了30%,相当可观。但通过对这部分基金在股市"5.·30"和"6.·4"的大跳水行情中的表现,净值普遍受到了比较严重的侵蚀,整体表现出的抗跌能力要比平衡型及债券型基金稍差,这样的基金投资组合的抗跌性较差。可将14万元的活期存款做以下分配:

①准备家庭应急准备金。目前持有的储蓄及基金类资产与月支出的比例高于合理的水品,鉴于明年有生育baby的计划,考虑留存4万元的备用金,其中1万元以银行活期存款方式持有,其余以货币市场基金方式持有。以货币市场基金的方式持有,投资成本低,资金到账迅速,是家庭理财活期存款的替代品,年收益在2%左右,并且收益免税。

②调整目前的基金投资组合,增加6万元左右的开放式基金投资,增加配置平衡型基金和债券型基金。债券型基金风险较低,收益较稳定,是个不错的选择。平衡型基金风险高于债券但低于股票,主要投资于股票市场,部分债券市场和货币工具,年收益率在10%-30%。在选择基金的时候,可以考虑选择目前市场上刚分了红,口碑较好的基金公司旗下管理的开放式基金产品。

③由于未来有购房和养育小孩的计划,剩余的资金可以考虑购买银行理财产品,如人民币理财产品、外汇理财产品,投资年限在1-2年。这部分投资以固定收益产品为主,风险较股市低,收益稳定,还有机会获得较为可观的额外回报。